・相続税とは?申告までの流れ・申告期限・税額の計算方法

・大損しないための注意点

※この記事では約1分で読めます

シットクナインF編集部のミサキ(38)の記事です。

ここでは「相続税」についてまとめています。

特に

相続が初めての方には、必見の内容となっています。

相続税とは

亡くなった方の遺産総額が基礎控除を超えた場合に発生する税金です。

基礎控除額は法定相続人の数によって変化します。

相続税申告の流れと期限

相続税を申告するには、まず相続人の確定から始まります。

被相続人が生まれてから亡くなるまでの全ての戸籍を集め、相続人が何人居るのかを確定します。

被相続人が遺した財産や負債の調査です。

預金、株式、不動産など調べる項目は多岐に渡り、負債を抱えている可能性があるならば、信用情報機関に照会を求め負債の有無を調べましょう。

特に不動産相続は、争いのタネになりやすいです。

あらかじめ評価額を調べて、具体的な金額で話し合うことが大切です。

⇒評価額の重要性

負債を相続したくない場合、相続が始まった日から3ヶ月以内に相続放棄や限定承認の手続きをする必要があります。

何もしなかった場合、単純承認したとみなされ、財産も負債も全て相続する事になります。

被相続人が亡くなった時点で収入があったとします。

亡くなった年の元旦から亡くなった日までの収入が基礎控除額を超えた場合、所得税の準確定申告が求められます。

遺言書があるかの確認も大切です。

正式な遺言書があれば、法定相続人以外でも相続が可能になります。

遺言書を見つけた場合、開封せずに家庭裁判所に提出し、遺言書の内容を確認する検認を受けなればなりません。

財産に不動産などがある場合、専門家に評価を依頼する事になります。

有料の不動産鑑定士では10万円以上するので、無料サービスを利用しましょう。

⇒無料で家や土地の評価額を調べる方法

遺言書がなければ相続人による話し合いで遺産分割を行います。

遺言書が見つかった場合でも、相続人全員の合意があれば遺言書とは違う遺産分割も可能です。

ここまでを経てようやく申告となります。

相続の申告可能となる期限は被相続人が亡くなった日から数えられると思われがちです。

しかし、正確な期限は

「相続がある」と相続人が知った日の翌日から10ヶ月以内と法律で定められています。

この期限は相続税の申告と納付両方の期限となっています。

【重要】相続で大損しないために

相続で1番モメやすいのは

「家や土地の評価額」です。

評価額がないと

- 親族間での財産総額の認識違い

- 相続税の計算があいまい

- 相続方法(現物か?換価か?代償か?)の判断

- 借金などのマイナス財産を売却で消せるか?の確認

- 自分が相続して大損しないか?の判断

不動産は大きな財産であるため

具体的な金額が出ていないと

親族の疑いを深め

相続争いの原因になりやすいのです。

先に税理士や司法書士に相談する場合も

あらかじめ不動産の評価額を調べておくと、話がスムーズです。

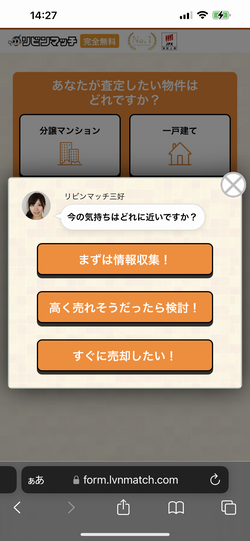

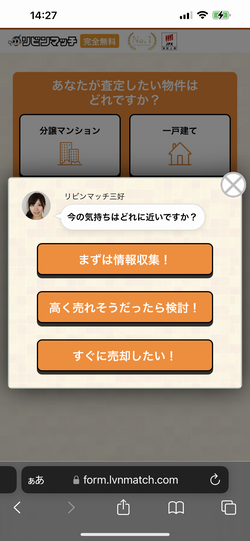

家や土地がいくらか?調べる方法

相続不動産の評価額チェックでは

以下の無料サービスが利用されます。

↓↓

- おおよその築年数や間取り・面積

- 住所

を45秒ほどで入力すると

簡易査定額を知れる無料サービスです。

※いきなり業社に会うことはありません

※誰にもナイショで調べられます

ここで算出されるのは実勢価格(売れると予測される価格)です。

実勢価格のうち70%が評価額となります。

例)

実勢価格2000万円×70%=1400万円

↓↓

45秒で終わります

24時間・全国対応

調べるだけでもOK

相続税の計算方法

相続税は

遺産総額から

3000万円+(600万円×法定相続人の数)

で求められる基礎控除額を引いた金額に下記の税率をかけると算出できます。

- 1000万円以下⇒税率10%

(控除なし)

- 3000万円以下⇒税率15%

(控除50万円)

- 5000万円以下⇒税率20%

(控除200万円)

- 1億円以下⇒税率30%

(控除700万円)

- 2億円以下⇒税率40%

(控除1700万円)

- 3億円以下⇒税率45%

(控除2700万円)

- 6億円以下⇒税率50%

(控除4200万円)

- 6億円超⇒税率55%

(控除7200万円)

※このときも金額に合わせて控除が発生します

まず、遺産総額を出すために

不動産の評価額を調べることが必要です。

↓↓

24時間・全国対応

調べるだけでもOK